Whatsapp(11)96994-2019

Notícias

SP: EFD-ICMS/IPI: Transmissão do arquivo ip depende de atualização do cadastro

Transmissão do arquivo da EFD-ICMS/IPI depende de ip atualização do cadastro do contribuinte junto a SEFAZ

Sua empresa estabelecida no Estado de São Paulo estava no Simples Nacional, mas foi desenquadrada de ofício pelo fisco com efeitos retroativos?

Sua empresa é contribuinte do ICMS? Confira as obrigações no Estado de São Paulo:

– Emissão de Nota Fiscal com destaque do ICMS de acordo com as regras e alíquotas da legislação;

– Fica sujeita ao ICMS Difal da EC 87/2015, nas operações interestaduais destinadas a não contribuinte;

– O ICMS devido a título de antecipação – art. 426-A do RICMS/00 deve ser pago na data em que a mercadoria entrar no território paulista;

– Deve entregar mensalmente a GIA;

– Deve transmitir mensalmente o arquivo do Sped Fiscal – Escrituração Fiscal Digital do ICMS e IPI.

Precisa transmitir o arquivo do Sped Fiscal – EFD – ICMS/IPI retroativo?

Para transmitir o arquivo o contribuinte deve ter autorização do fisco estadual. Por isto certifique-se de que o cadastro junto ao Estado já está atualizado para transmitir o arquivo.

Se o fisco ainda não tiver alterado o cadastro a empresa vai ficar impedida de transmitir o arquivo, conforme mensagem:

Neste caso, entre em contato com o fisco paulista através do Fale Conosco. Preencha os dados da ficha: https://www.fazenda.sp.gov.br/email/default_sped.asp

Informe o ocorrido ao fisco.

Informe o ocorrido ao fisco.

Antes de enviar sua mensagem, verifique se o endereço eletrônico (e-mail) está correto para que o recebimento da sua resposta não seja prejudicado.

É comum os contribuintes do ICMS desenquadrados do Simples Nacional, não conseguirem transmitir o arquivo por falta de atualização no cadastro junto a SEFAZ-SP.

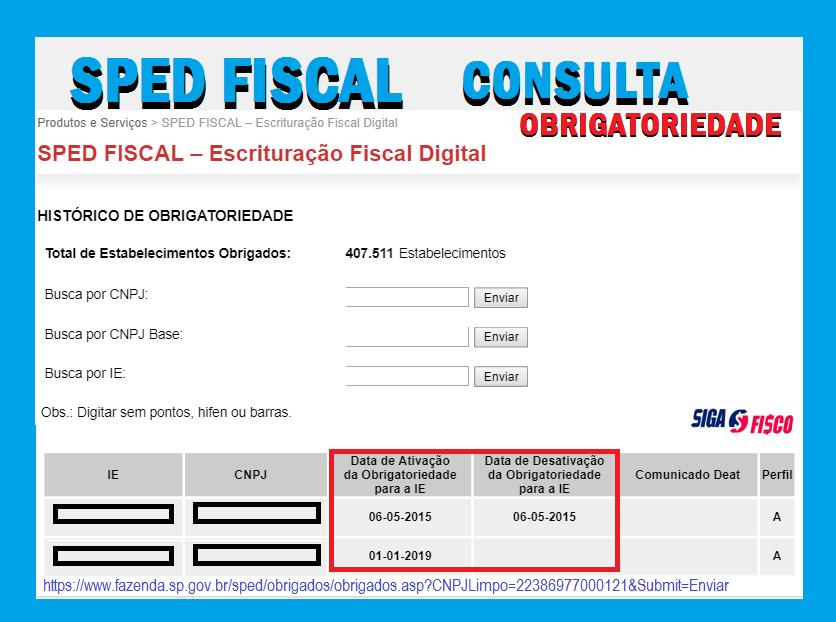

Confira consulta de contribuinte obrigado ao SPED Fiscal em SP. Em 2019 a empresa foi desenquadrada do Simples Nacional com efeitos a retroativos a janeiro de 2017, porém o cadastro junto a SEFAZ não está atualizado:

No exemplo acima, enquanto o cadastro da obrigatoriedade não for atualizado, o contribuinte não vai conseguir transmitir o arquivo da EFD-ICMS/IPI anterior ao período de janeiro de 2019.

Através de uma ferramenta disponibilizada no Portal SPED você também pode consultar se a empresa está obrigada a EFD-ICMS/IPI e desde quando. Confira aqui

O que é a EFD-ICMS/IPI

Escrituração Fiscal Digital (EFD-ICMS/IPI) é a escrituração digital dos livros fiscais com informações do ICMS e do IPI. Numa abordagem simples e prática podemos dizer que a EFD-ICMS/IPI é a escrituração eletrônica de todos os livros fiscais.

A EFD-ICMS/IPI foi instituída pelo Ajuste Sinief 02/2009, para uso dos contribuintes do ICMS e/ou do IPI e contempla os seguintes Livros Fiscais:

I – Livro Registro de Entradas;

II – Livro Registro de Saídas;

III – Livro Registro de Inventário;

IV – Livro Registro de Apuração do IPI;

V – Livro Registro de Apuração do ICMS;

VI – Controle de Crédito de ICMS do Ativo Permanente – CIAP;

VII – Livro Registro de Controle da Produção e do Estoque.

No Estado de São Paulo as regras da EFD-ICMS/IPI constam da Portaria CAT 147 de 2009.

Quem está obrigado a EFD-ICMS/IPI

Os contribuintes do imposto, que apuram o ICMS fora do Simples, ou seja, contribuinte do Regime Periódico de Apuração – RPA.

O Contribuinte optante pelo Simples Nacional, que tenha ultrapassado o sublimite deve apurar o ICMS de acordo com as regras do RPA (crédito e débito), bem como transmitir mensalmente o arquivo da EFD-ICMS/IPI e também da GIA.

Periodicidade e prazo de entrega da EFD-ICMS/IPI

A periodicidade para elaboração do arquivo é mensal e o prazo de transmissão do arquivo vence dia 20 do mês subsequente ao período de escrituração.

Nos Conformes

Desde que iniciou a exigência da EFD-ICMS/IPI os contribuintes paulistas convivem com duas obrigações que retratam as mesmas informações (GIA e EFD-ICMS).

O governo paulista através do programa “Nos Conformes” está cruzando informações prestadas na GIA – Guia de Informação a Apuração do ICMS com o arquivo da EFD-ICMS/IPI. As inconsistências estão sendo comunicadas através do Domicílio Eletrônico do contribuinte – DEC.

Programa prevê eliminação de exigência da GIA, confira:

GIA – SEFAZ-SP expande projeto de eliminação da obrigação

A eliminação da GIA é uma das notícias mais aguardadas pelos contribuintes paulistas. “Eliminar a GIA é reduzir burocracia!” Afinal a GIA é um resumo das operações fiscais. E estas informações já constam da Escrituração Fiscal Digital – EFD-ICMS/IPI, obrigação exigida de todos os contribuintes do RPA – Regime Periódico de Apuração. O que na prática representa duplicidade de informações!

Sobre a GIA

A Guia de Informação e Apuração do ICMS – GIA é o instrumento por meio do qual o contribuinte inscrito no Cadastro de Contribuintes do ICMS e obrigado à escrituração de livros fiscais deve declarar o resumo de suas informações econômico-fiscais, segundo o regime de apuração do imposto a que estiver submetido ou conforme as operações ou prestações realizadas no período nos termos do artigo 253 do RICMS (Decreto nº 45.490/2000). Os procedimentos relativos a esta declaração estão previstos no Anexo IV da Portaria CAT 92/98.

Simples Nacional – Quando o contribuinte está obrigado a transmitir a EFD-ICMS/IPI?

O governo federal através da Lei Complementar nº 155 de 2016, aumentou de R$ 3,6 milhões para 4,8 milhões o valor do limite do Simples Nacional a partir de 2018. Porém, os Estados e os Municípios não aderiram ao novo limite do Simples Nacional.

Com isto, você sabia que uma empresa enquadrada no Simples Nacional, também pode ter de transmitir a EFD-ICMS/IPI?

Entenda o caso:

Através da LC 155/2016 foi criado um sublimite anual obrigatório de R$ 3.600.000,00. Que na prática significa que a empresa com receita bruta anual superior a este valor deve recolher o ICMS e o ISS fora do Simples Nacional, observada a proporcionalidade.

O contribuinte que tiver de recolher o ICMS fora do Simples Nacional em razão do sublimite, está obrigado também a transmitir a EFD-ICMS/IPI e a GIA.

Se sua empresa está obrigada a transmitir o arquivo da EFD-ICMS/IPI, mas esta informação não consta do cadastro solicite a SEFAZ a atualização.